私 @みはぎや の投資の基本スタンスは、インデックス投資による長期、分散、積み立てですが、無理のない範囲で攻めの投資も行っています。

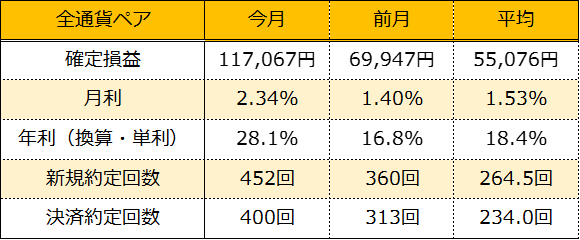

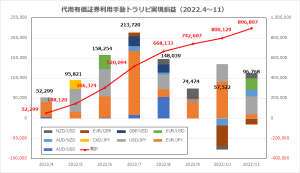

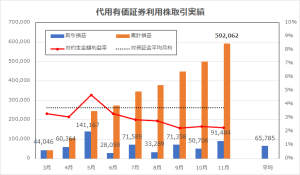

その一環として、2021年11月からトラリピも開始し、開始6か月では1か月平均約5.5万円の利益を確保することができました。

トラリピは勉強中で、設定の見直しなどを随時行っていますが、12月中旬に 週足の”滞在率”による設定 という考え方で設定を取り入れました。

2回目となる週足の”滞在率”によるトラリピ設定の考え方の見直しを行いました。詳しい内容は、下の記事をご覧ください。

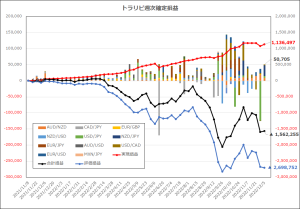

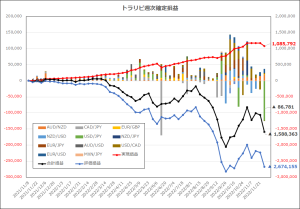

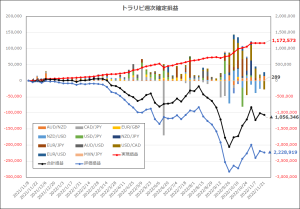

2022年3月頃から、クロス円通貨は軒並み円安が進み、週足の”滞在率”によるトラリピ設定レンジは、レンジアウトしたので、いったんすべて取り消して様子見と思いましたが、どう考えても日本の金利政策が他国とは異なるので、高値でのレンジ相場あるいは円安相場になると判断して、新たな設定でのトラリピを再開することにしました。

ここでは、その考え方についてまとめたいと思います。

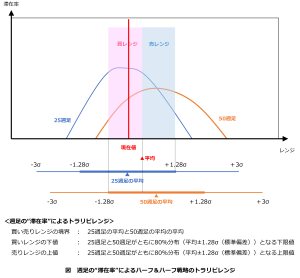

週足がダメなら日足の”滞在率”で考えてみる

比較的長期に続いているレンジ相場の場合は、週足の”滞在率”でトラリピ設定を考える、というのはそれなりに合理的だという感覚を持っています。

ただ、今回のように”ギアチェンジ”して、別のレンジに移った場合は、週足の25週とか50週で考えても、過去分のレートの影響が大きく、ギアチェンジ後の相場ではうまく機能しないことがわかりました。

では、どうするか?

1つの考え方として、「日足で考えてみる」という案はどうでしょうか?

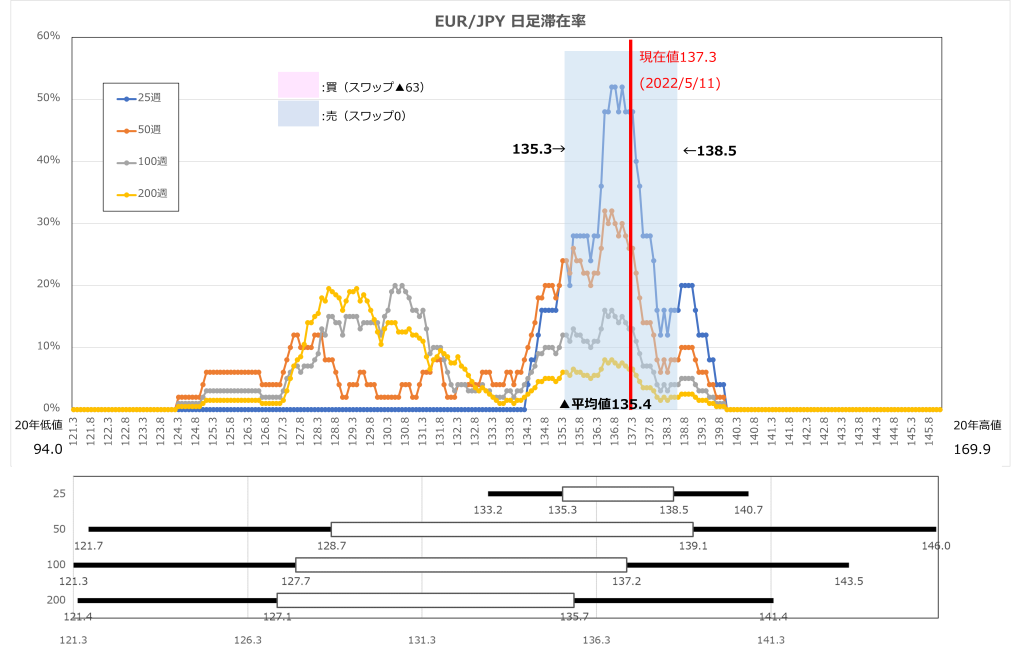

ユーロ円の25日分、50日分、100日分の日足で”滞在率”のグラフを描いてみたものが下の図です。

トラリピ設定のレンジ幅は、週足のときと同様に、25日分と50日分の日足の分散が±1.28σのアンドとすると、135.3~138.5が設定範囲となります。

直近25日分のデータを使った設定なので、短期間のデータで判断するのは少しリスキーかもという感は否めませんが、当面円高になることは考えずらいと判断し、この結果を採用することにしました。

ただし、日銀が方針を変更し、利上げしそうなor/andした段階で、見直しを検討する予定です。

2022年5月のユーロ円(EUR/JPY)のトラリピ設定

日足の”滞在率”を基本として、少し円安相場であることをアレンジして最終的な設定としたのが下のトラリピ設定です。

基本は、日足の”滞在率”で導き出した138.5円までですが、クロス円の中では唯一買いがマイナススワップなので、売り注文のトラリピとなること、円安が更に進む可能性が高いこと考えて、少し円安の139円までの範囲とし、レンジ幅を狭くして137.5円からとすることにしました。

まとめ

私が約半年トライしてきた週足の”滞在率”によるトラリピ設定は、3月以降のクロス円の円安進行のように相場がギアチェンジしたしばらくの期間は、うまく機能しないことがわかりました。

慌てずに、様子を見てしばらく休息する、というのが最も正しいとは思いますが、現在の日本だけが金融緩和、その他の多くの国がインフレ懸念で金融引き締めという環境を考えると、クロス円については、”攻め”でよいのではと考えて、日足の”滞在率”を取り入れてトラリピ設定を行うことにしました。

果たして思惑通りにこの設定が機能してくるかですが、4月からほぼ今回の設定に近いトラリピ設定を行っていますが、順調な結果が出ています。

円安が継続している限りは、期待できるのではないかと考えています。

コメント